Comment le commerce de détail alimentaire va-t-il évoluer en 2023?

Tom Penninckx (Nielsen): "La croissance sera créée par l'augmentation des prix"

Nous avons interrogé Tom Penninckx, analytic lead Belgium chez Nielsen, sur les évolutions récentes du marché des PGC (Produits de Grande Consommation). Il s'est également risqué à quelques prédictions pour 2023. Les discounters et les marques offrant de bonnes promos continueront certainement à gagner. Bien qu'il reste certainement de la place pour des produits innovants qui justifient leur prix plus élevé.

-3,9% en volume, +4,5% en prix

Lors de notre dernière analyse pour 2021, nous avons dû faire preuve de prudence dans les comparaisons avec 2020, lorsque l'économie belge rebondissait après le coronavirus. Les chiffres de cette année sont-ils maintenant plus faciles à comparer avec ceux de 2021?

Tom Penninckx: "En 2021, nous surmontions progressivement la pandémie mais nous ressentions encore les répercussions de l'année covid 2020. Et maintenant, nous avons la guerre d'Ukraine et toutes ses conséquences, les prix de l'énergie s'envolent et il y a la question du climat. Nous devons donc tout examiner dans ce contexte."

Qu'en est-il des volumes globaux dans le commerce de détail alimentaire en 2022?

"En pleine période de covid, nous avons vu les volumes des détaillants alimentaires monter en flèche en raison de ce que l'on appelle l'économie 'homebody' (parce que les gens mangeaient à la maison par nécessité). Depuis quelque temps, ils mangent à nouveau davantage à l'extérieur. Le volume a diminué de 3,9% au cours de la période octobre 2021–septembre 2022 (= par rapport à la même période un an plus tôt). À leur tour, les prix ont augmenté de +4,5% au cours de cette période. Si l'on compare 2022 à l'année précoronavirus 2019 en termes de volume, la croissance des ventes totales de produits de grande consommation n'est pas inférieure à +10,4%."

Cette croissance des ventes est-elle vraie pour tous les types de produits?

"Le fait est que les petits fabricants et les marques privées se portent particulièrement bien en Belgique. Les grandes marques, qui avaient gagné davantage pendant la période du coronavirus parce que les consommateurs recherchant des certitudes familières, ont un peu plus de mal. L'énorme inflation et a couverture médiatique continue sur les hausses de prix poussent les consommateurs vers les discounters: Colruyt Prix les plus bas parce que l'enseigne reste fidèle à ses promesses; Aldi et Lidl aussi (ces trois-là détiennent ensemble une part de marché de près de 50%). On peut voir ces deux derniers se démarquer avec des concepts et des magasins rénovés. Et maintenant, avec l'accent mis sur les prix dans cette crise, les consommateurs y feront encore plus leurs achats. Cette tendance se poursuivra en 2023."

Quand on sait qu'un produit sur deux subit un impact de la météo sur ses ventes, majoritairement positif, il est logique que l'activité se porte bien en 2022

Création de valeur par l'augmentation des prix

Où les détaillants peuvent-ils trouver leur croissance?

"2022 a été une année particulière en termes de températures. Si l'on sait qu'un produit sur deux subit un impact de la météo sur les ventes, majoritairement positif (boissons, produits frais, charcuterie ...), il est logique que l'activité se porte bien en 2022. Il est très peu probable que nous ayons un été aussi bon en 2023 et donc, par exemple, que nous achetions un peu moins de boissons et de glaces."

"En août 2022, les marques de distributeur étaient 9,5% plus chères par rapport au même mois de l'année précédente. Au cours des prochains mois, l'augmentation des prix se poursuivra, puis la croissance sera créée par les augmentations de prix. Les prix des marques de distributeur augmentent plus fortement que ceux des marques nationales parce qu'elles ont moins de marge pour absorber les chocs, car elles sont moins chères en soi. Pour donner un exemple, d'avril à début août 2022, les marques nationales ont augmenté de 4,8% et les marques de distributeur de 5,5%."

le Consommateur sensible au prix

En temps de crise, le consommateur connaît les prix ...

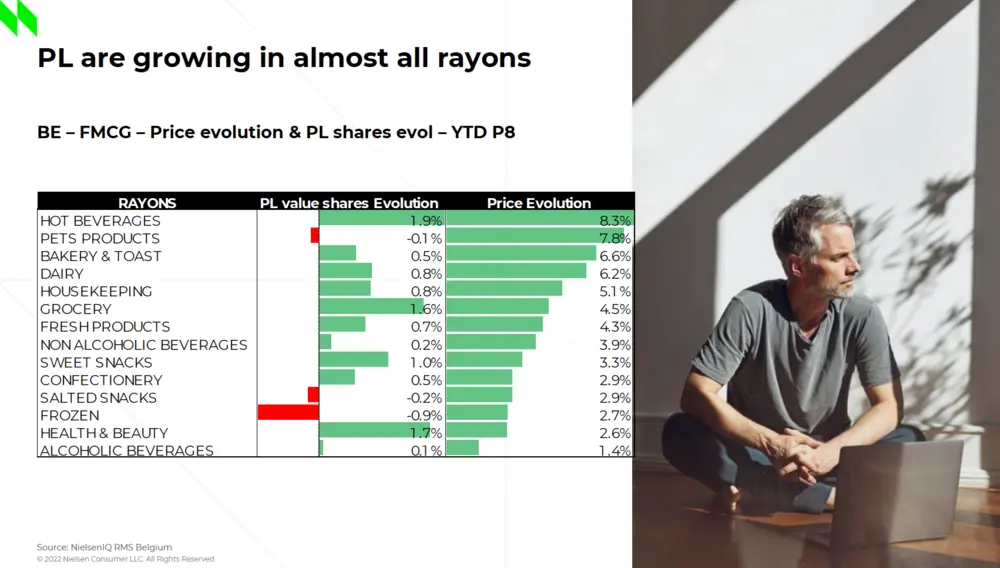

"S'il savait peut-être approximativement combien coûtait un certain produit, maintenant il en connaît le prix exact. Dans presque toutes les gammes, la part des ventes de la marque de distributeur augmente; et dans touts les assortiments, ses prix augmentent. Un exemple septembre 2021–août 2022: part des boissons chaudes +1,9%; en termes de prix: +8,3%. Les épiceries en produits solides respectivement +1,6% et +4,5%."

Les prix des marques de distributeur augmentent plus fortement que ceux des marques nationales, car elles ont moins de marge pour absorber les chocs

Nielsen a comparé la part des marques de distributeur année après année depuis 1983. Alors qu'elle était de 11,1% à l'époque, elle est aujourd'hui de 38,3%. Cela est dû en grande partie aux détaillants alimentaires eux-mêmes: ils ajoutent de plus en plus de marques de distributeur. C'est important pour leur croissance.

Je soupçonne que nous ne devons pas chercher loin la raison ...

"Avec les factures d'énergie qui font grimper le coût de production et effraient tous les ménages – plus encore, je dirais, en conditionnant les consommateurs à se concentrer sur le prix – les marques de distributeur gagnent en importance. La sensibilité aux prix s'est considérablement accrue. Les gens comparent de mieux en mieux les prix, même si l'indexation des salaires en Belgique rattrape beaucoup de choses. Ils posent des limites dans tous les domaines: non seulement en se souciant davantage du climat et de l'énergie, mais aussi en matière d'alimentation. Cela crée un défi supplémentaire pour les producteurs, qui doivent eux-mêmes faire face à des coûts élevés d'énergie et de transport."

(Super)premium et promos

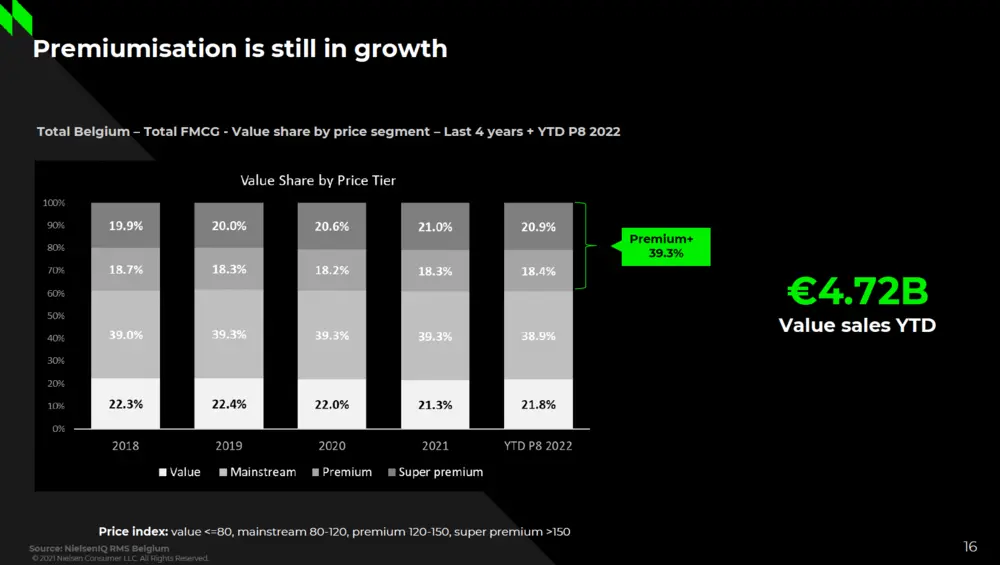

L'avenir des produits/marques plus chers est-il donc sombre?

"Non, un Belge continue de valoriser la qualité. Les consommateurs pensent que les produits premium (20 à 30% plus chers que la moyenne) et super-premium (50% plus chers que la moyenne) en valent la peine. En d'autres termes, il reste de la place pour les produits innovants qui justifient leur prix plus élevé."

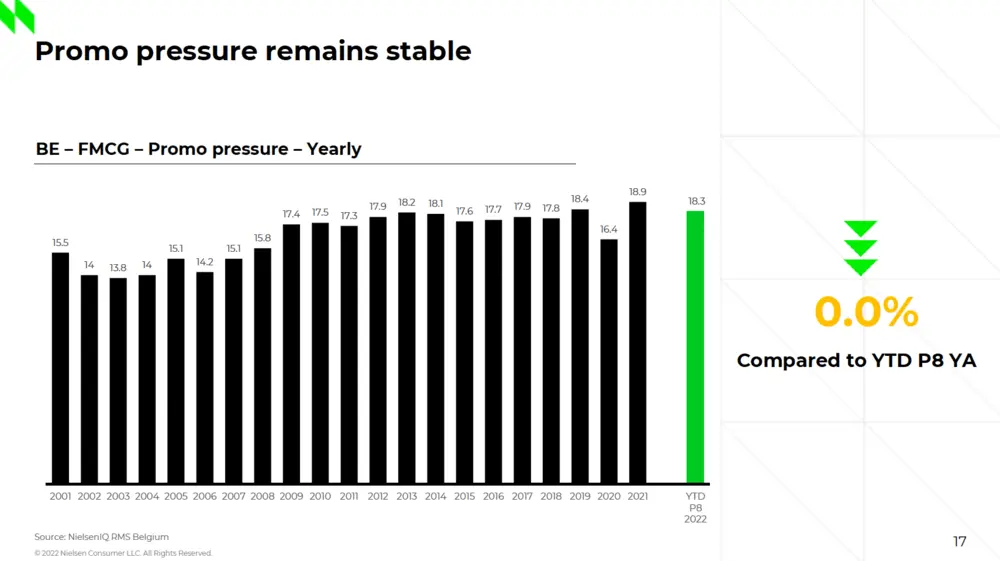

Et qu'en est-il des promotions en 2022?

"J'ai déjà mentionné que les marges sont sous pression en raison de la hausse des coûts. Avec les promotions, le producteur perd encore plus de marge. Mais les consommateurs continuent de les réclamer. Le producteur s'assure que les promotions restent réalisables pour ses marges – il s'agit souvent de promotions incrémentales, c'est-à-dire de ventes qui viennent 'en tête', et elles deviennent immédiatement plus intéressantes pour les clients. La pression promotionnelle elle-même reste à peu près la même d'une année à l'autre."

Une version 'high pro' ne suffit plus dans la gamme des yaourts: une telle version doit se retrouver dans tous les rayons

Assortiment flexible

Il y a donc beaucoup de défis à relever pour les producteurs. Également pour les détaillants?

"Pour eux, le mot flexibilité s'applique certainement. Ils doivent s'adapter encore davantage aux conditions du marché. Les crises modifient le comportement des clients et tous les produits ne sont pas toujours disponibles. Il est essentiel que les détaillants continuent à ajuster et à adapter leur assortiment. La théorie de l'évolution de Darwin s'applique également aux produits de grande consommation ..."

Qu'en est-il des nombreuses variantes demandées par les clients?

"Comme les consommateurs continuent d'exiger des produits pratiques et 'fonctionnels' – lisez utiles – (avec des protéines, sans lactose, 0% de matières grasses, etc.), les boissons énergisantes, par exemple, ont connu une forte croissance au cours de la dernière décennie. Et une version 'high pro'ne suffit plus dans la gamme des yaourts: une telle version doit se retrouver dans tous les rayons. Les taux de croissance dans ce domaine sont phénoménaux. Et donc, là aussi, la gamme doit être ajustée en permanence."

"Par ailleurs, l'assortiment est soumis à une forte pression car certains produits ne sont plus rentables. Les assortiments étant de plus en plus complexes avec toutes ces variantes, il s'agit maintenant d'optimiser l'assortiment. Et c'est un exercice financier sérieux. Par conséquent, il est plus probable que la gamme se réduise un peu."

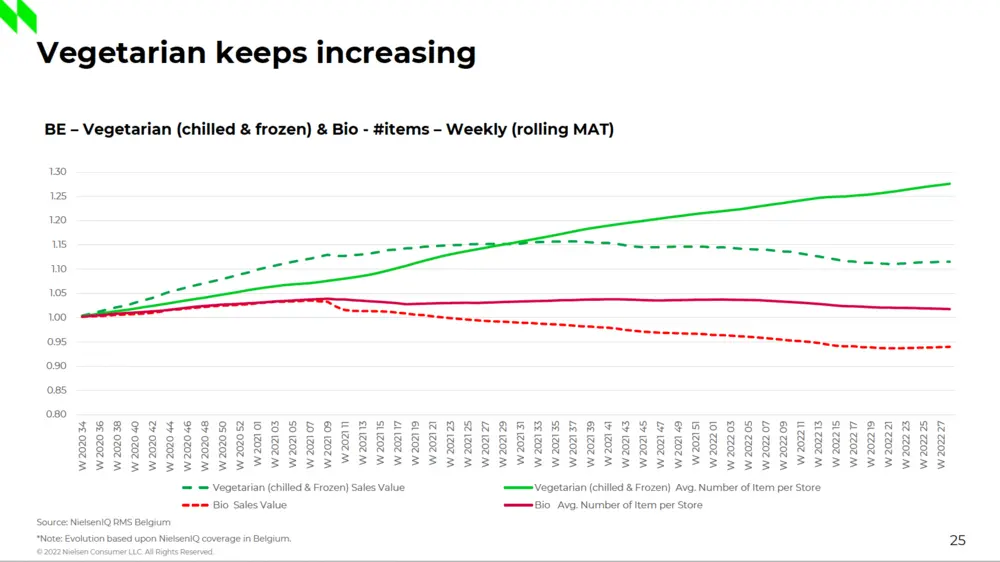

Et le bio ? Les chiffres de vente sont-ils encore prometteurs?

"Les consommateurs peuvent penser que le bio devrait être un must, mais ils ne veulent pas toujours payer plus cher pour cela. Les ventes de produits biologiques sont en baisse, même si la gamme reste assez stable. Quant aux produits végétariens (sains, fonctionnels): là, la gamme s'élargit régulièrement, mais la valeur des ventes diminue. Dans ce domaine, il y a encore de la place pour les producteurs."

À la fin du mois d'octobre 20212, vous avez prédit que le commerce électronique dans le secteur de la vente au détail de produits alimentaires serait une valeur sûre. Est-ce que cela s'avère être vrai?

TP: "En raison du coronavirus, on a créé de nouvelles habitudes qui vont rester. Acheter plus de nourriture en ligne en fait partie. La jeune génération, en particulier, préfère faire autre chose que de se déplacer avec un caddie surchargé. On peut donc s'attendre à ce que le commerce en ligne dans les PGC – qui ne représentent aujourd'hui qu'une part limitée des ventes en Belgique – gagne en importance. Nielsen ne dispose pas de données pour la Belgique. Aux Pays-Bas, en tout cas, l'importance a doublé en moins de deux ans: de 4% de part de marché en ligne en octobre 2019 à 8% au printemps 2022."

Résumé pour 2023:

– Croissance des PGC en raison de l'augmentation des prix

– Les marques de distributeur continuent de gagner en importance

– Défis en matière de promotion

– Réduction possible des catégories de produits