foodretail in 2023 en verwachtingen voor 2024

Tom Penninckx (Nielsen): "Nog meer consumenten switchen naar private labels"

Tom Penninckx van marktonderzoeksbureau Nielsen legde ons net zoals vorig jaar uit wat de tendenzen waren op het vlak van de FMCG-retailmarkt in 2023 en wat we kunnen verwachten in 2024. Samengevat: verdere en spectaculaire prijsstijgingen, het volume staat onder druk, consumenten passen hun winkelgedrag aan en kopen meer alleen het allernoodzakelijkste, het vertrouwen in private labels groeit verder, promoties zijn efficiënter en het aantal items wordt verder afgebouwd.

Volume zakt weer

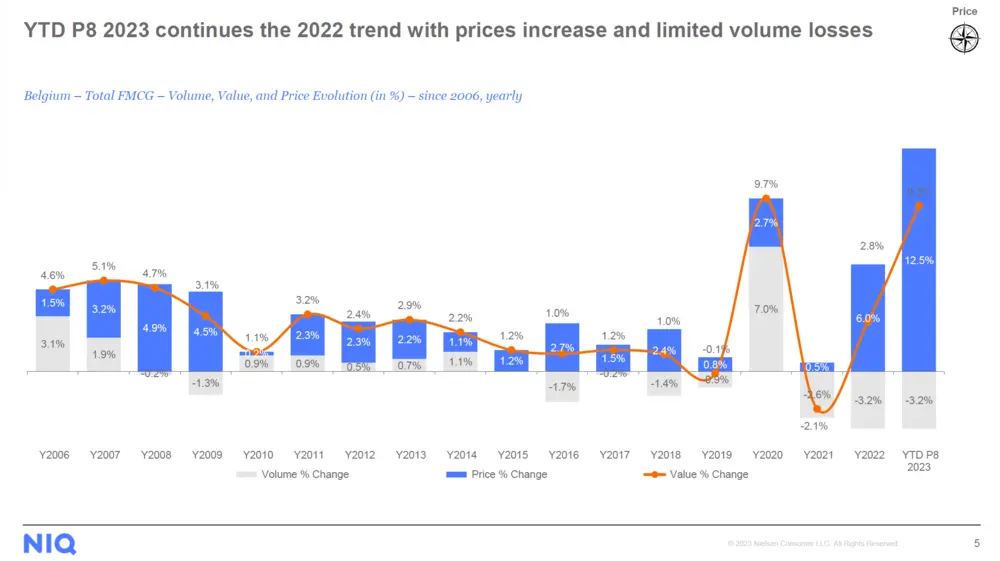

Over het hele jaar 2022 sprak Nielsen van een volumeverlies van -3,2% en een prijsstijging van niet minder dan 6% (vergeleken met 2021). Hoe zijn de cijfers voor 2023?

Tom Penninckx: "Ik kan u die geven van januari tot en met P8 (13/08/2023): de prijzen zijn al met niet minder dan 12,5% gestegen. We zien nu wel dat de piek van de prijsstijgingen iets afneemt. Maar toch: als je 2022 en 2023 bij elkaar optelt, zien we een prijsstijging van bijna 20%. Daardoor koopt de consument enkel wat hij echt nodig heeft, wat resulteert in een volumeverlies. Daarbij staat non-food nog meer onder druk dan food."

"Met andere woorden: er is een volumedruk. Van januari tot en met P9 is het volume alweer met 3,2% gezakt (net als over heel 2022). Vooral in het voorjaar en P8 was er een sterke terugval door het slechte weer. Je herinnert je dat er in de zomer een lange periode met veel regen was tegenover de warme zomer zonder regen van 2022. Niet verwonderlijk dat naast zonneproducten en ijs, de softdrinks daar vooral onder leden. Het weer zorgt naast de volumedruk nog eens voor extra volumeverlies."

Waardecreatie

Wat zijn de gevolgen daarvan voor de omzet van de FMCG-markt?

"De totale omzet van die markt in België is in 2023 (cijfers tot en met P9 = 08/09/2023) 2 miljard hoger dan in 2019 (het laatste "normale" jaar). De groei 2023 versus 2019 is meer dan +20%. Dus waardecreatie door prijsstijging voornamelijk."

Prijzen zullen licht zakken

Wat zijn de voorspellingen op het vlak van de FMCG-prijzen?

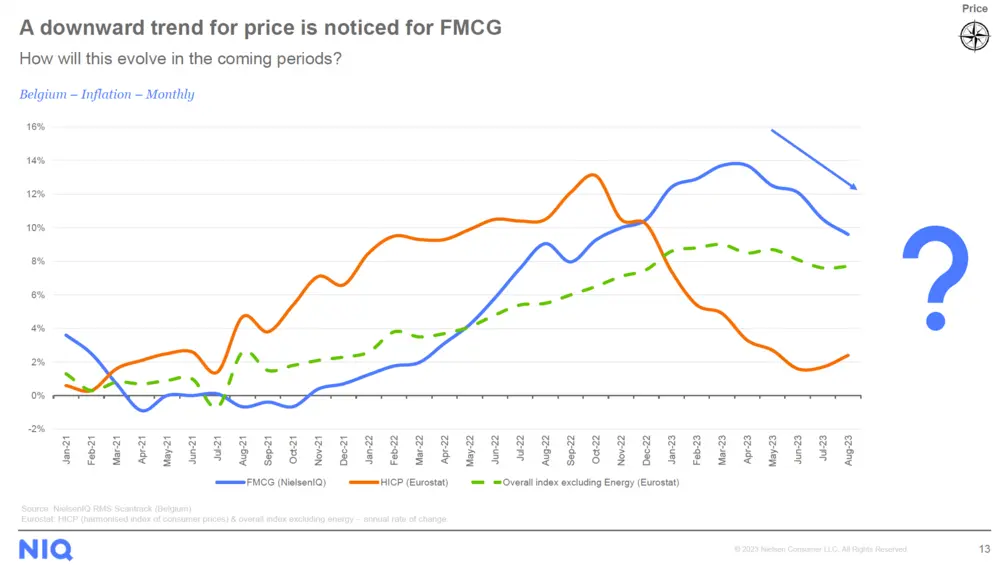

"De oranje lijn op de grafiek is de inflatie, de blauwe lijn de prijzen. De inflatie is eerder beginnen zakken (najaar 2022) dan de prijzen (voorjaar 2023). Dat komt door de onderhandelingen die moeten plaatsvinden tussen retailers en producenten. Globaal zie je het goede nieuws dat de inflatie gestaag daalde maar daar tegenover dat de prijzen hoog blijven (en dat de inflatie weer neigt tot klimmen). Nielsen voorspelt dat de prijzen in de winkels wat zullen terugvallen, maar niet veel. De consument stelt zich niet echt vragen meer bij de prijsstijgingen: hij is het al gewoon."

Kopen van meest noodzakelijke

In welke categorie waren de prijsstijgingen het meest significant?

"In de periode januari tot en met P8 steeg de prijs van melkproducten met zomaar eventjes 19,3% en bakkerij- en toastproducten met 18,5% (vergeleken met dezelfde periode in 2022). Ook diepvriesproducten, gezouten en zoete snacks stegen buiten proportie in prijs (> +14%). Warme dranken, huishoudproducten, verse producten en al dan niet alcoholische dranken stegen dan weer beneden gemiddeld (< +11%)."

"Het is niet omdat de prijzen hoog zijn – in bijvoorbeeld de melk-en bakkerijcategorie – dat de aankoop ervan vermindert. We zien dat wel bij de niet-must-haves"

"Maar het is niet omdat de prijzen hoog zijn – in bijvoorbeeld de melk- en bakkerijcategorie – dat de aankoop vermindert. We zien dat wel bij de niet-must-haves zoals non-alcoholische dranken. Bij gezouten snacks, producten die je in principe ook niet echt nodig hebt, is de lagere volumeverkoop niet op te merken. Integendeel (zie ook op de illustratie 'Price & Volume Evol YTD P8 2023 in Belgium'). Feit is – en dat zie je in heel Europa – dat consumenten steeds meer vooral alleen de meest noodzakelijke producten kopen."

Op de afbeelding 'Price & Volume Evol YTD P8 2023 in Belgium' zie je duidelijk dat de volume- en bakkerijproducten geen volumeterugval kenden (zie '0%' in het groen). Zalm is ook niet echt nodig: volumeterugval van 7%. Champagne ook niet: volumeterugval van 21% (hier is zeker sprake van een consumption shift: men schakelt over op cava). Gezouten chips heb je ook niet echt nodig, maar die stegen in volume.

Vertrouwen in private labels

De consument ziet dus af van producten die niet echt nodig zijn of hij koopt ze in elk geval minder. Wat zijn andere strategieën om met de prijsstijgingen om te gaan?

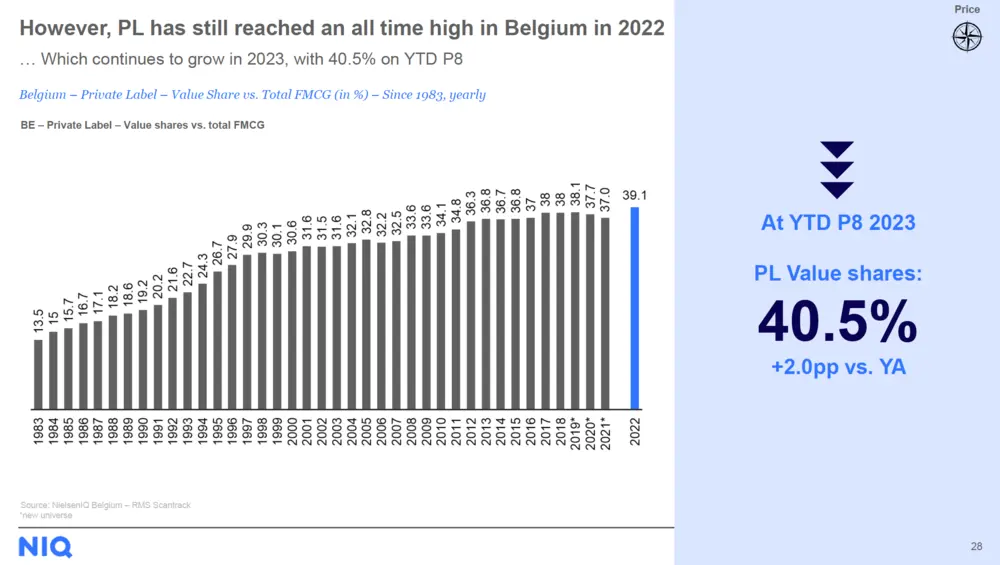

"Zijn shopgedrag verandert in zijn zoektocht naar de beste/laagste prijzen en hij houdt beter zijn huishoudbudget in het oog. Hij vertrouwt nog meer dan voorheen de distributiemerken. Die geven waarde voor hun geld, blijkt uit onderzoek. 40% van de consumenten zeggen zelfs dat de kwaliteit van private labels dezelfde is of beter dan die van gekende merken. Die vaststelling konden we ook in 2022 al doen."

Private labels scoren dus goed. Hoe zit het met de nationale merken?

"De laatste veertig jaar groeide het aandeel van de private labels jaar na jaar opvallend en gestaag. Dat blijft zo, maar de groei is iets minder groot de laatste jaren. De private labels winnen marktaandeel in echt bijna alle categorieën: in 74,9% ervan. Om een voorbeeld te noemen van private labels die niet winnen: die binnen het segment van de zoute snacks."

"Nationale merken verliezen gemiddeld -5,8% qua volume in het foodsegment. Dat is het sterkst te zien bij de olijven, oliën en diepvriessoepen. Enkele voorbeelden van de weinige productsegmenten waar de nationale merken wél stijgen: voorgewassen en eetklare groenten, energiedranken, wafeltjes en gezouten snacks."

Volumeverlies verminderen dankzij promoties

Eind vorig jaar zei u ons dat de promotiedruk jaar na jaar ongeveer gelijk blijft. Deed Nielsen nieuwe bevindingen op dat vlak?

"Een studie eind 2022 door Nielsen gedaan, maakt expliciet duidelijk dat 35% van de consumenten zelden van winkel verandert maar daar wel zeer actief uitkijkt naar promoties. 30% kiest een winkel uit die de beste promoties van het ogenblik biedt. In 2017 was dat nog maar het geval met 21% van de consumenten. Allemaal als gevolg van de prijsstijgingen natuurlijk. Het merk dat de promotie voert, is mogelijk van ondergeschikt belang. De sterke merken worden wel gebruikt om de consumenten naar de winkel te lokken."

"Nielsen onderzoekt hierbij hoeveel incrementele verkopen (verkopen 'on top') een promo genereert. We kunnen concluderen dat de promo's nog efficiënter zijn geworden en dat de promoties het volumeverlies wat verminderen, en dat voor de meeste categorieën. Promoties zijn voor de retailers/producenten een manier om volumetargets te halen. 21,8% van de verkopen in België gebeurt via promo's (cijfers tweede kwartaal 2023), en dat is lager dan het Europese gemiddelde. Vooral in de categorieën van producten die kunnen gestockeerd worden, zijn de promo's het meest efficiënt (huishoudproducten, warme dranken)."

Rationalisering

Welke winkelformules doen het goed anno 2023?

"Wat de grote winkelpunten betreft, winnen de discounters – Aldi, Lidl, Colruyt Laagste Prijzen en Intermarché – marktaandeel. Niet te verwonderen uiteraard door de prijsstijgingen. Hadden de vier een marktaandeel van 46,4% in 2021, dan is dat voor 2023 (YTD P8) al 49,9%. Ook de proximitysupermarkten scoren goed. De consument zoekt naar nog meer convenience, een trend die al een aantal jaar geleden werd ingezet."

Wat is het belang van crossbordershopping en e-commerce?

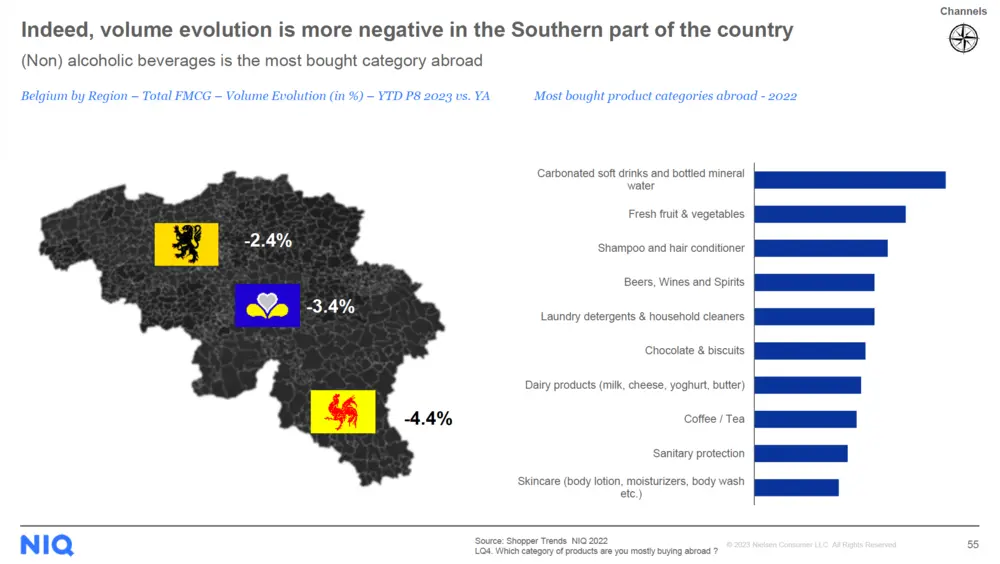

"Wallonië verliest 4,4% aan volume door crossbordershopping, Vlaanderen 2,4%. Het zijn vooral (niet)-alcoholische dranken die in het buitenland worden gekocht, en fruit en groenten. In Frankrijk waren de FMCG-prijsstijgingen minder sterk dan in België, net als in Luxemburg. De retailers in België zullen dus op hun hoede zijn, want ook online verkopen halen een stuk weg. Discounters zullen hun prijzen misschien proberen te verlagen door druk te zetten op de fabrikanten."

"De evolutie zit er dus in dat supermarkten nog meer in vers zullen blijven investeren en het non-foodassortiment verder zullen afbouwen"

"Wat het online aankoopgedrag van de Belgen betreft, zien we dat voeding nog altijd beperkt wordt aangekocht via internet (na de boost tijdens covid). Non-foodproducten daarentegen worden wel meer en meer via die weg aangekocht. In totaal spreken we voor België binnen FMCG van zo'n 5% aankopen online, schat ik. De evolutie zit er dus in dat supermarkten nog meer in vers zullen blijven investeren en het non-foodassortiment verder zullen afbouwen. (Noot: in Nederland wordt de helft van de wasproducten al online aangekocht.) Eind 2022 voorspelden we al dat het aantal categorieën en items zou verminderen. Dat werd bewaarheid: YTD P9 2023 -2,2%. Zelfs – en dat is toch opmerkelijk – het aanbod privatelabelproducten zakte terug met -3,2% niettegenstaande hun succes. De retailers investeren minder in alle categorieën, behalve in niet-alcoholische dranken en gezouten snacks."

Duurzaamheid wat ondergesneeuwd

Hoe belangrijk is/wordt het belang van duurzame producten?

"We zegden het al: de eerste bekommernis voor de consument dit jaar waren de prijsstijgingen. Bij het kiezen van de producten speelde dat aspect het meest: hij koos voor producten met prijzen die hij zich kon permitteren. Vermits bioproducten vaak dubbel zo duur zijn, liet hij ze aan de kant. We vielen dus van het ene uiterste in het andere: tijdens covid was bio en duurzaamheid alles wat de klik sloeg, nu waren het de prijzen. Het duurzaamheidsaspect is wat ondergesneeuwd geraakt. Zodra de inflatie kalmeert, zullen de milieuaspecten weer aan belang winnen."

En nu de voorspellingen …

"Na de recordhoogtes van de inflatie zal de inflatie lager worden. Voor het laatste kwartaal van 2023 schatten we de prijsstijging op +9,7% (tegenover 2022). Zo zou de prijsstijging over heel 2023 +11,5% bedragen. Eind 2022 waren we dus te voorzichtig met onze voorspelling voor 2023, die we op 7% hadden geschat. Voor het laatste kwartaal van 2023 schatten we de volumeterugval op -2,9% (tegenover 2022). Op die manier voorspellen we nog voor het hele jaar 2023 een omzetgroei van +8,4% (weer tegenover 2002)."